FXは「スプレッド0.1銭」時代へ

米ドル/円のスプレッド引き下げ競争が熾烈化しています。火をつけたのは取引高世界No.1のGMOクリック証券でした。コロナショックの余韻が残る5月、0.1銭のスプレッドの提供を、ひっそりと始めたのです。それに外為どっとコムが追随して0.1銭へ、しばらくは落ち着いていましたが8月になると、2番手であるDMM.com証券や3月に参入し台風の目となりつつあるLINE証券などが追随し0.2銭から0.1銭へと引き下げました。

スプレッドとは、FXで実質的な取引コストに当たるものです。2020年初には0.2銭がもっとも狭い水準でした。1万ドルの取引だと新規と決済の往復で20円の取引コストとなります。日本のFXでは取引手数料無料が一般的なので、取引コストはスプレッドのみ。それだけにスプレッドの狭さは重要です。0,2銭だと1万ドルあたり20円だった取引コストは0.1銭だと10円に半減。0.1銭だと10円へと半減します。

今回のスプレッド0.1銭化には2つの大きなきっかけがありました。何がFXのスプレッド競争を激しくさせているのか、情報を整理しながら見ていきます。

コロナショックが塗り替えた業界地図

「0.2銭から0.1銭へ」のスプレッド競争が始まったのは2020年5月。先鞭をつけたのはGMOクリック証券でした。

通常であればスプレッドの引き下げは大きなニュース。ホームページでも大きくアピールされるのが常ですが、このツイートにもあるように今回の0.1銭化について不思議なことにGMOクリック証券のホームページのどこにもアナウンスはありませんでした。この謎については後述します。

FXのスプレッドの長期推移

もともと、米ドル/円のスプレッドは0.3銭水準が最狭水準の時代が長く続いていました。スプレッド競争をリードしてきたのはGMOクリック証券とDMM.com証券です。GMOのスプレッドの推移を見ると、米ドル/円のスプレッドがどう変わってきたのか、把握することができます。

このグラフを見てもわかるように、0.3銭の時代が長く続いていました。

ネット証券が仕掛けた「0.2銭化」

変化があったのは2019年10月15日。この日、楽天証券が米ドル/円のスプレッドを0.2銭へと縮小するキャンペーンを開始するとGMOクリック証券や外為どっとコム、DMM.com証券、ワイジェイFXなどが一斉に追随しました。

このとき、スプレッドを「仕掛けた」のは楽天証券でしたし、マネックス証券などのネット証券系が追随しました。「ネット証券は株式からの収益が頭打ち、FX部門のテコ入れを図っている」といった見方もでていました。GMOクリック証券とDMM.com証券の大手2社はともに証券会社ではあるものの、収益の柱はFXです。

「異常な1か月」に起きたこと

0.2銭へと縮小されてから半年、今度は0.1銭への引き下げ競争が始まりました。

今度は何がスプレッド競争のきっかけとなったのか――。コロナショックと、GMOクリック証券の「プライド」です。

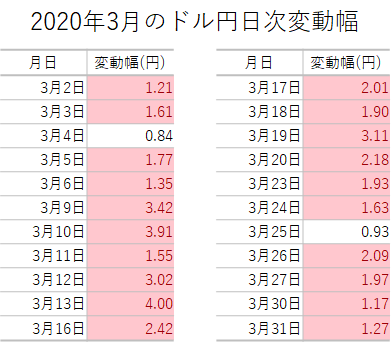

スプレッドが0.2銭へと引き下げられてから4か月後の2020年3月、コロナショックが発生しました。3月の米ドル/円は高値111円72銭、安値101.18円と上下10円以上の大きなボラティリィとなっています。1日の値幅を見ると3月は22営業日中、20日間で1円を超えるという異常な1か月です。

コロナショックでGMOがトップから転落

この異常なボラティリティによりFX会社の中には、ホームページなどに記載したスプレッドを提供するのが難しくなった会社もあったようです。GMOクリック証券もその1社でした。

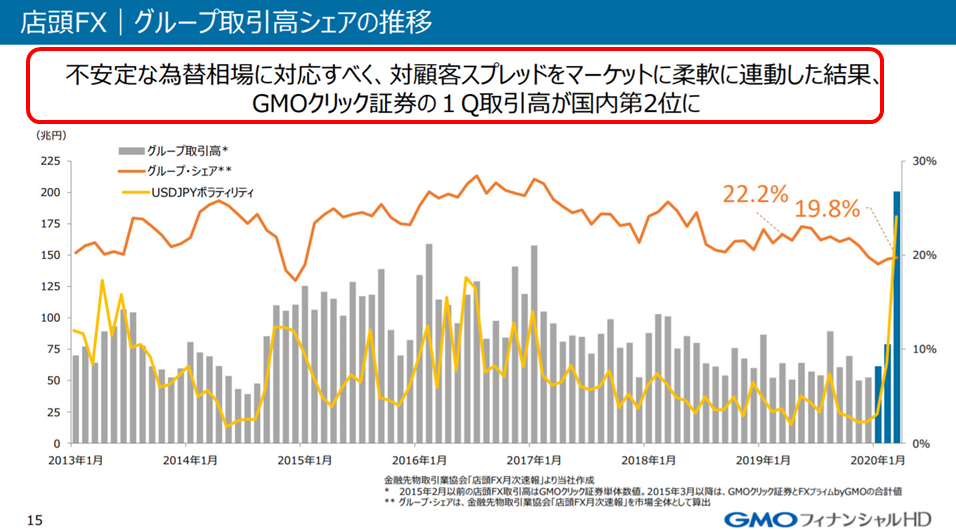

2020年1-3月期の四半期業績は過去最高益。問題がないように見えますが、一方で看過できない事態が起きていました。下記の画像は同四半期の決算説明資料です。

不安定な為替相場に対応すべく、対顧客スプレッドをマーケットに柔軟に連動した結果、 GMOクリック証券の1Q取引高が国内第2位に

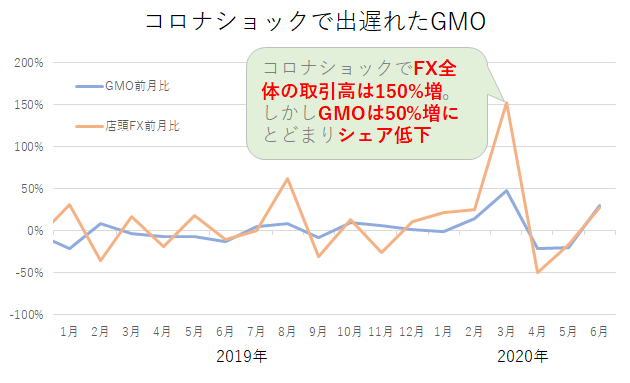

注目すべきは、この1文。GMOはトップシェアに君臨し続けてきました。ところが、コロナショックによりスプレッドが不安定化、一部顧客が他の口座へと移動したために、シェア1位の座をDMM.com証券に奪われたのです。

なぜ「0.1銭化」は明言されなかったのか

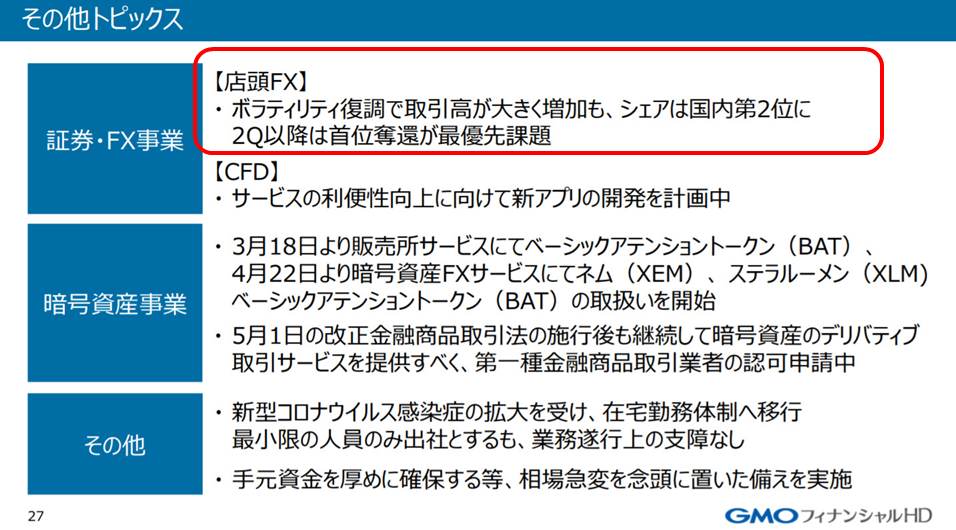

・2Q以降は首位奪還が最優先課題

GMOの決算説明資料には、こう記されています。

前述したように「0.2銭から0.1銭へ」のスプレッド競争を仕掛けたのはGMOクリック証券でした。その時期はコロナショックの余韻が残る2020年5月。コロナショックに対応しきれずスプレッドが拡大、奪われたシェアNo.1の座を取り戻すために仕掛けたスプレッド縮小だったことが推測できます。

シェア奪還のためには、スプレッド縮小を大々的に発表したほうがよさそうですが、なぜ公式には何もアナウンスせず、ひっそりとスプレッドを引き下げたのか。

推測でしかありませんが、金融庁への忖度があったのかもしれません。店頭FXでは2018年に最大レバレッジを現行の25倍から10倍へと引き下げる議論があったばかりです。このときは見送られましたが、金融庁が過度のリスクテイクを嫌っていることは明らかです。スプレッド競争を大々的に仕掛ければ、レバレッジ規制という寝た子を起こすことになりかねない、との配慮があったのかもしれません。

追随したのは外為どっとコムだけだった

GMOクリック証券の動きに追随したのは外為どっとコムでした。こちらもアナウンスなしであり、やはり大々的に発表できない事情があるのではと邪推させるものでした。

GMOクリック証券はスプレッド0.1銭化により、シェアはどう変わったのでしょうか。

6月には早速トップシェアを奪い返します。

DMMが追随し、0.1銭が主流に

しばらくはGMOと外為どっとコムの2社だけでひそやかに進んでいた米ドル/円スプレッドの0.1銭化ですが、熾烈化したのは3か月後。2020年8月でした。

次に仕掛けたのは、つかの間のシェアNo.1に終わったDMM.com証券でした。さらにGMOクリック証券や外為どっとコムも0.1銭化を公式に宣言、他社も巻き込んでスプレッド競争が熾烈化していきます。

0.1銭が通常スプレッドになるのか

9月時点では、各社ともキャンペーンでのスプレッド縮小です。ただ、一度、縮小したスプレッドを拡大させると利用者が離れてしまう可能性も高く、もとの0.2銭へと戻すのは難しい決断となります。

今後もキャンペーンの延長や標準スプレッドの縮小により0,1銭が続く可能性は高そうです。FX会社からすれば利益の減少につながりますが、利用者にはメリットが大きいスプレッド縮小。FX口座の見直しを検討してみてはいかがでしょうか。