「最近、FX会社の業績ってどうなんですか?」

個人投資家からそう聞かれることがとても多い2022年でした。

FX会社の経営状況は、取引環境にも影響します。春先には米ドル/円のスプレッド「0.2銭(原則固定)」をあきらめるFX会社が増えたため、さらなる取引環境の悪化を懸念してFX会社の経営を気にする人が多かったのだと思います。

2023年1月末、GMOフィナンシャルHD(GMO-FH)の本決算が発表されました。GMO-FHはGMOクリック証券、FXプライムbyGMO、外貨ex byGMOの3社を束ねる持株会社です。この機会に、業界トップであるGMO-FHの数字を概観して、他社とも比べて、最後に業界全体の今後の動向を推測していきたいと思います。

※少し長いので面倒な人は最後だけでも読んでもらえるとうれしいです。

GMO-FHは「50%減益、四半期ベースで赤字転落」

まず前提として、2022年のFX業界は未曾有の活況を呈した年でした(そのはずでした)。年間取引高は過去最高だった2020年の2倍近くとなる1.2京円。初めて「京」のケタに達しました。

店頭FX年別取引高の推移

これだけ取引高が増えたのならFX最大手であるGMO-FHの決算はさぞよかっただろう――と思うのが普通の感覚です。ところが、GMO-FHの決算はこう報じられました。

GMO-FH、前期経常は51%減益も上振れ着地・10-12月期(4Q)経常は赤字転落、今期業績は非開示

GMOフィナンシャルホールディングス <7177> [東証S] が2月3日大引け後(15:31)に決算を発表。22年12月期の連結経常利益は前の期比50.9%減の78.7億円に大きく落ち込んだが、従来予想の72.7億円を上回って着地。(中略)

直近3ヵ月の実績である10-12月期(4Q)の連結経常損益は8.2億円の赤字(前年同期は33.3億円の黒字)に転落し、売上営業利益率は前年同期の22.9%→6.0%に急低下した。

https://kabutan.jp/stock/news?code=7177&b=k202302030204

ショッキングな数字と言葉が並んでいます。経常利益は前期比50%減、Q4(10-12月期)は赤字転落です。あれだけFXが盛り上がった年に儲からないなら今後は絶望……?

というわけではありません。もう少し決算内容を掘り下げて見ると、そんなに心配する必要がないことがわかります。

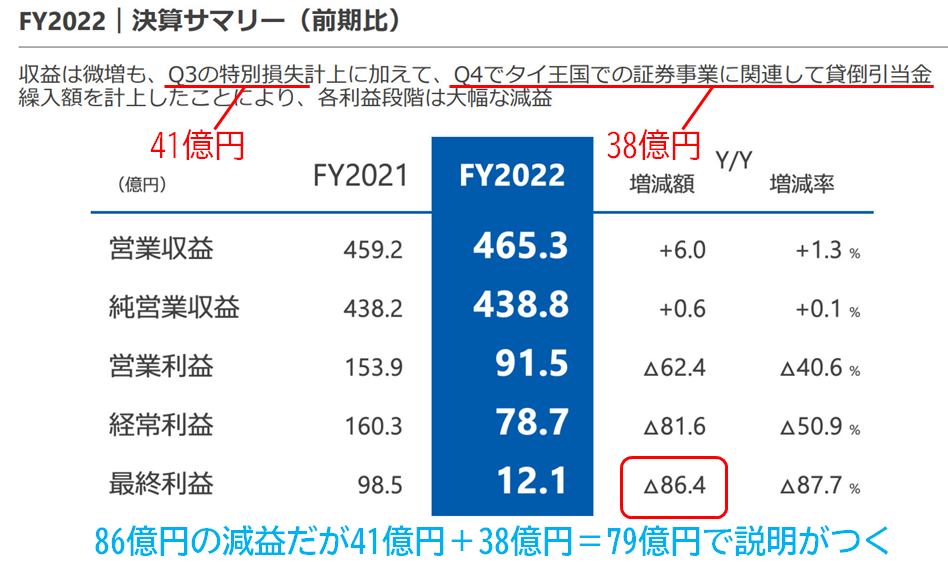

GMOの大幅減益は特殊要因だから大丈夫そう

まず50%の大幅な減益ですが、この理由ははっきりしています。Q3(7-9月期)の特別損失が41億円(GMOあおぞらネット銀⾏への資本増強による特別損失)、Q4に積んだ貸倒引当金が38億円(タイの証券子会社への貸倒引当金)あり、この2つの影響です。

GMO-FH 決算説明資料より

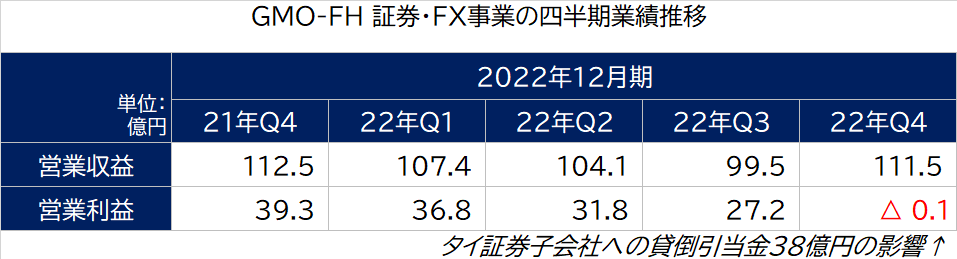

Q4(10-12月期)が赤字に転落したのも、貸倒引当金の影響です。これがなければ前年同期とほぼ同じ数字になります。

こうやって見ると「50%減益」は文字面のインパクトほど懸念すべきことではないように思えます。

ただ、特殊要因を「なかったこと」にしても円安が始まる前の2021年Q4並の数字です。業界の最大手がそれほど儲かっていないというのは心配ではあります。あれだけ為替市場が動いたのになぜでしょうか?

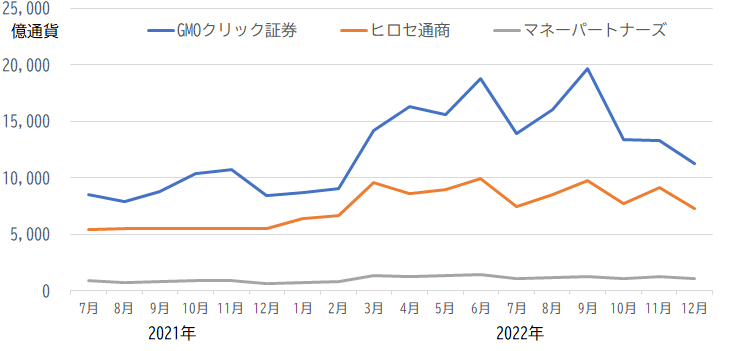

FX上場3社の月別取引高推移

GMO-FHだけでなくもう少し視野を広げると、問題点の所在がより明確になります。今度は他社も含めて業界を全体的に見てみます。

FXを主力とする上場企業にはGMO-FHのほか、ヒロセ通商やトレイダーズホールディングス(トレイダーズ証券)、マネーパートナーズグループ、インヴァストがあります。このうちインヴァスト証券は自動売買を中心とした独自路線を歩んでいるため今回は置いておき、4社の数字を比べます。

最初に取引高です。月次取引高を公開していないトレイダーズ証券を除く3社の月次取引高を見ると、1、2月は前年並みの水準で3月から急速に増えていき、円安が加速した6月、為替介入があった9月あたりがピークとなっています。

FX上場3社の月間取引高

営業収益の伸び鈍化が足を引っぱる

取引高が増加すれば、FX会社の売上や利益も増えるのではと考えるのが普通です。

FX会社の営業収益(売上高)がどう発生するかを確認しておきます。

基本的に「顧客が取引したレート」と「カバーしたレート」の差です。ジュンさんが1ドルを130.02円で買ったとき、FX会社が130.01円でカバーしたら0.01円が売上です。

あるいはジュンさんが103.02円で買ってもカバーせず、5秒後に平井さんが103.00円で売ったときに、2人の買いと売りを相殺(マリー)させることもあります。これだと0.2円の売上になります。FX会社から見れば、カバーするよりもマリーさせたほうが効率はいいようです。

自社の取引高が多ければマリーしやすくなるし、マリーしなくても順当にカバーできれば取引高に応じて営業収益(売上高)は伸びるはずです。

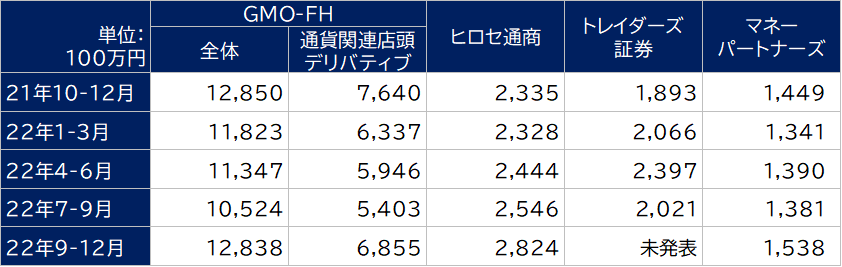

実際に各社の営業収益(売上高)がどうなっているか、4社の営業収益を四半期ベースで見てみます。

FX上場4社の営業収益

GMO-FHの「通貨関連店頭デリバティブ」(=FXやBO)のQ2(4-6月期)、Q3(7-9月期)は前後と比較して落ち込んでいるのがわかります。他の3社も程度の差はありますがQ2、Q3にさほど伸びていません。

活況でも営業収益が伸びない「0.2銭の呪縛」

取引高はQ2、Q3が圧倒的に大きかったのに営業収益(売上高)が伸びないのはなぜ……?

この原因はインターバンク市場のスプレッド拡大です。

先ほどの例でいえば「ジュンさんに130.02円で売ったのにカバーしたレートが130.03円だった」みたいな状況です。顧客には0.2銭のスプレッドで提供しているのに、もしインターバンク市場のスプレッドが1銭だと「取引してもらうほどにFX会社は損をする」という地獄の状況が発生します。

前も記事にしたように2022年はインターバンク市場のスプレッド拡大により、FX会社にとって地獄の状況となりました。それなら顧客に提供するスプレッドを広げればいいのですが、利用者離れを恐れて踏み切れませんでした。「0.2銭の呪縛」です。

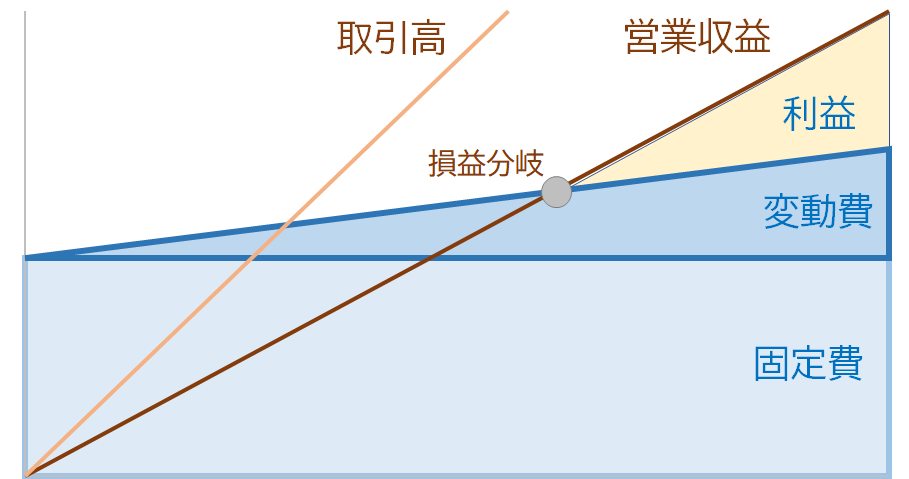

FX会社の利益は営業収益からコストを引いた数字です。FX会社のコストはシステムまわりの固定費が大きく、変動費(人件費やマーケティング費用)は小さいため「取引高の増加≒営業収益(売上高)の増加」が利益に直結しやすい構造となっています。

FX会社の基本的な収益構造

この図から明らかなように、損益分岐を超えれば営業収益が増えるほど利益も増えていくビジネスモデルです。取引高と営業収益もこれまでは相関していました。そのため「2022年は取引高が急増したのだから最高益を更新したのでは」と推測できるはずだったわけですが、上述のように2022年は「取引高と営業収益の相関関係」が失われたため、思ったほど利益があがりませんでした。

ヒロセ通商好調の理由は

ただ、より細かく見ると会社ごとの「濃淡」があります。注目したいのがヒロセ通商の営業収益(売上高)です。取引高の伸びほどには増えていないとはいえ、Q2もQ3も微増しています。Q4の営業収益も、さらには営業利益も過去最高でした。2023年3月期は最高益を更新する予想となっています。

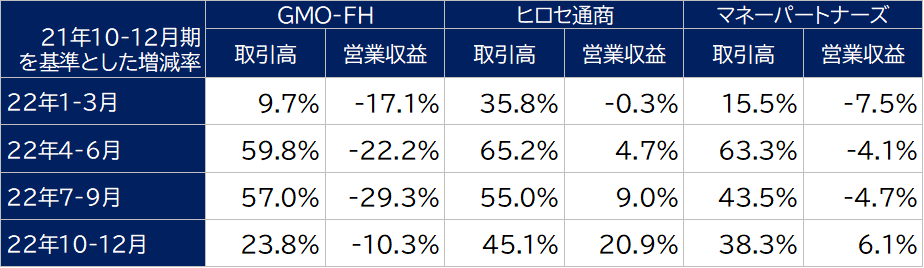

FX上場3社の取引高と営業収益 増減率

ヒロセ通商は「0.2銭の呪縛」からいち早く脱していました。4月、他社に先駆けて「0.2~0.9銭」の変動スプレッドに移行し(現在は0.2銭原則固定に復帰済み)。そのためインターバンク市場のスプレッド拡大の影響を受けにくくなり業績の維持につながったと推測できます。

この事実は、「0.2銭を広げたら顧客が離れてしまうのでは……」と戦々恐々としている他社にとって見逃せないような気もします。資金を移すのが面倒なのか、食品キャンペーンのおかげか、一時的であってもスプレッドが広がることを気にしない投資家は意外と多いのかなとも感じます(でも3月から4月にかけて預り証拠金がGMOクリック証券は増えているのにヒロセ通商は減っているので、やっぱりスプ拡大による利用者離れはあるのかもしれません。今度ちゃんと調べてみます)。

Q4はボラがあったのに業績が回復傾向

GMOとヒロセ通商、この2社の数字から考えると「0.2銭の呪縛」にとらわれているかぎり、米ドル/円の取引高がいくら増えてもFX会社は儲からず、これ以上の成長は難しいようにも思えてきます……。

ただ力強さを感じさせる数字もあります。Q4(10-12月期)には各社とも営業収益や利益が回復傾向にあります。2022年10月から12月の相場というと2回目の為替介入が入り、152円から131円まで20円以上も下げて、Q2やQ3と同様の高いボラティリティでした。

それでも各社の営業収益(売上高)はQ3(7-9月期)より上向いています。営業利益を見てもやはり回復傾向にあります。ボラティリティの高い市場環境への対応力を身につけたのかもしれません。

と思っていたら、GMO-FHのIR情報が更新され、同じようなことが説明されていました。

GMO-FH 決算説明会の質疑応答より

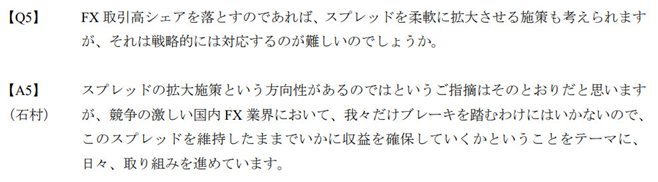

「スプ0.2銭」はもはや呪いの装備

GMO-FHの決算説明会では、スプレッドについての質問も飛んでいました。0.2銭を維持する方向は変わらないようです。

GMO-FH 決算説明会の質疑応答より

投資家の立場からするとありがたいことです。ただ、社長が「我々だけブレーキを踏むわけにはいかない」と回答しているあたりに苦しさが垣間見えています。FX会社からすると、もはやスプ0.2銭は「呪いの装備」となってきました。

FX会社は「0.2銭(原則固定)」を維持しながら収益性を高める方向へとカジを切っているようです。そして、その努力はQ4の数字に現れ始めているように思います。

ただ、Q4の成果は、「枚数制限」に象徴されるような大口(≒「秒スキャ」)の切り捨てなどの犠牲の上に成り立っていることも事実なので、喜ばしいことばかりでもないのですが……。

「0.2銭(原則固定)」で走り続ける

ここまでをざっくりまとめながら今後を展望すると、こんな感じでしょうか。

- 2022年、FX業界の取引高は過去最高となり盛り上がったが、FX会社はそんなに儲かっていない

- ドル円の「0.2銭(原則固定)」が「呪いの装備」と化している

- とはいえ赤字になるほどではないし、ヒロセ通商は10-12月期に最高益を更新

- GMO-FHの業績悪化は特殊要因。それほど心配なさそう

- Q4(10-12月期)の数字を見ると各社とも高ボラ相場での対応力を身に着けた兆し

- 対応力を高めるために大口取引への制限をかける動きは今後も続く(ボラが低下しない限りは)

- 「0.2銭(原則固定)」は今後も続きそう